Могут ли коллекторы подать в суд на должника по кредиту

Когда на пороге заемщика появляются коллекторы, ситуацию важно взять под контроль и начать вести цивилизованную беседу, призывая к адекватным переговорам.

Часто бывают случаи, когда коллекторы решают пойти по пути морального воздействия и начинают запугивать, угрожая погромом и походом в суд. Заемщику важно изучить законы и понять, где прочерчены границы полномочий сотрудников агентств.

Сотрудники угрожают тем, что могут подать в суд, основываясь на статьях УК Российской Федерации. Они не имеют права это сделать, если вина заемщика не доказана.

Возможные статьи для возбуждения уголовного дела:

- статья №159 по делу о мошенничестве;

- преднамеренное или злостное уклонение от уплаты задолженности, которая достигла крупных размеров, статья №177;

- ущерб имущественного характера, посредством обмана и злоупотребления доверием, статья №165.

Перечисление статей не означает, что коллектор сразу подаст на судебное разбирательство. Когда нет оснований, он не имеет права подавать исковое заявление, поскольку не сможет предоставить достаточно доказательств.

Коллекторы подают иск по заранее подписанному с банком договору, где точно указано, что организация, занимающаяся взысканием долга, имеет право так поступить.

В договоре цессии этот нюанс должен быть зафиксирован. Только в этом случае коллекторское агентство вправе так поступить. В противном случае только служба судебных приставов обладает такими полномочиями.

Дело может быть возбуждено на основании статьи №177. Коллекторы имеют право приводить в качестве доказательств следующие действия заемщика:

- сокрытие от уплаты долга;

- преднамеренное переоформление права на квартиру, автомобиль;

- продажа всего имущества, которое имело какую-либо ценность.

Если коллекторское агентство все-таки подало на судебное разбирательство, оно должно предоставить неоспоримые доказательства своей правоты. Стороне заемщика придётся противостоять в суде.

Каким образом банки взаимодействуют с коллекторами

Возможны три варианта взаимодействия банка с коллекторами в работе с просроченными кредитами:

- Если просрочка по займу от 3-6 месяцев до 1 года, то банки гораздо чаще заключают агентский договор с коллекторами. По такой схеме компания представляет интересы действующего кредитора. Коллекторы занимаются возвратом долгов банку, а за это получают комиссионное вознаграждение или фиксированную сумму.

- При просрочке больше 1 года банки гораздо чаще классифицируют задолженность как невозвратную или безнадежную и полностью избавляются от нее. В этом случае коллекторское агентство выкупает просроченные кредиты пакетами по несколько штук. Чаще всего сделки проходят раз месяц, квартал или еще реже. Это зависит от размера банка и количества просрочки. Общая сумма задолженности при переуступке долга для заемщика не изменится. Но новым кредитором становится коллекторское агентство, а возвращенный долг будет основной прибылью компании.

- Продажа долга после суда. Мотивы для банка такие же, как и при других вариантах. Так компания экономит собственные ресурсы, не затрачивает время и не отвлекает персонал от основной деятельности. Право банка продать задолженность после суда прописана в статье 44 ГПК РФ, которая позволяет сменить одну из сторон спорных правоотношений на другого правопреемника. Коллекторское агентство в этом случае обращается в суд, который выносит решение. Переуступка происходит в рамках процессуального правопреемства.

О том, что новым кредитором стало коллекторское агентство, должник узнает из звонка представителя этой компании. Кроме того, о переходе права на долги его информирует банк — письмом или звонком по телефону. Если уведомления не было, то должник может оспорить законность передачи права на заем по статье 385 ГК РФ и погашать задолженность первоначальному кредитору. Но в любом случае, от долга это не избавит.

Какие долги банк продает коллекторам

Процедура передачи долгов банком коллекторским агентствам иногда становится неизбежной участью. Если долг был просрочен один-два раза, должник обойдётся лишь одним звонком с напоминанием от кредитора.

Если задолженность начинает приобретать регулярную основу, банк может пригрозить передачей долга коллекторам.

Предупреждение от банка о возможной передаче долговых обязательств часто срабатывает положительно, должник начинает выплачивать кредит.

В случае со злостными неуплатами и просрочками, когда кредитор не обращает внимания на предупреждения, банк принимает решение заключить договор с коллекторами и перепродать им долг.

Всё прописано в статье №382 ГК Российской Федерации:

- Кредитор обладает полномочиями передачи долга коллекторам. Договор заключается на основе переуступки прав требования.

- Передача долга вправе совершаться без участия и даже согласия заемщика. Банк обязан оповестить должника в течение ближайшего времени.

- В кредитном договоре банк обязан указать, что имеется возможность перепродажи долга коллекторам, которые могут впоследствии подать в суд.

Банк во многих случаях совершает продажу долга коллекторам в безвыходной ситуации. Если заемщик никак не реагирует на напоминания, не платит вовремя, тогда он принимает решение так поступить.

Если коллекторское агентство справится со своей задачей, финансовая организация хотя бы частично возместит убытки и улучшит свои показатели. Может случиться так, что банк продал долг коллекторам без решения суда или после судебного решения.

Виды передачи задолженности

Банки применяют 2 метода работы с должниками при передаче задолженности коллекторам:

- без переуступки прав требования: этот способ подразумевает, что право на взыскание долга принадлежит самому банку. В этом случае финансовая организация заключает договор с агентством, которое проводит всю дальнейшую работу, направленную на погашение задолженности. При этом платежи по кредиту направляются в пользу банка;

- с переуступкой: в этом случае в ведение агентства переходят все права и обязанности по взятому кредиту. Здесь сумму долга придется выплатить новому «хозяину».

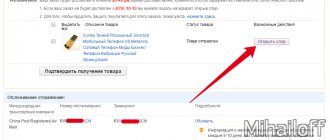

Что делать, если коллекторы подали в суд

Когда должнику поступает уведомление о том, что коллекторы подали в суд по кредиту, сначала нужно удостовериться в том, что бумага неподдельная.

Иногда сотрудники могут прислать повестку, которая по факту является лишь образцом и в действительности лишь уловка. Уличить ложь можно, если внимательно рассмотреть присланный документ. Внизу мелким шрифтом написано слово «образец».

Когда повестка достоверна, а коллекторы и правда подали в суд, заемщик имеет право поступить следующим образом:

- после получения повестки на руки с подписью, в течение 10-дневного срока уведомить о несогласии;

- в несогласии, в свободной форме, прописать, какие детали вызвали недовольство должника;

- если узнать, подавали ли в суд коллекторы, получилось поздно, и все сроки упущены, подаётся ходатайство на продление сроков.

Чтобы не доводить до суда, попытайтесь мирно урегулировать вопрос с сотрудниками банка.

Иск коллекторского агентства часто рассматривается в одностороннем порядке, без присутствия виновника, что можно оспорить с помощью юристов.

Имеют ли право коллекторы звонить и приезжать домой

Угрозы, которые не являются правдой, зачастую могут быть орудием агентства против заёмщиков. Коллекторы звонят после решения суда и угрожают. Психологическое воздействие и запугивание иногда является для них единственным выходом.

Если коллекторы приехали домой и начинают угрожать, они поступают незаконно.

Коллекторы не имеют права:

- приходить и описывать имущество гражданина;

- звонить с требованием перечислить нужную сумму на их банковский счёт;

- входить в квартиру с требованием долга.

Все перечисленные действия могут быть восприняты как незаконные. Они входят в юрисдикцию судебных приставов.

Относительно звонков также существуют ограничения. Коллекторы могут звонить должнику не более одного раза за сутки, а в неделю – не более двух раз. В месяц они имеют право совершать звонки восемь раз.

Все звонки должны совершаться с номеров, известных заемщику, ничего не должно быть скрыто. Если сотрудник смог дозвониться, он обязан представиться: назвать Ф.И.О., должность и после этого начать беседу.

Какие долги продают чаще

Коллекторы берутся не за всякие долги. Гораздо проще они соглашаются на работу:

- с микрозаймами, потребительскими кредитами, долгам по кредитным картам, которые в общей сумме не превышают 300 тысяч рублей;

- с необеспеченными задолженностями без залога.

Для банков такие долги менее привлекательны, потому что затраты на их возврат могут быть несоизмеримы с возвращенной суммой. Поэтому их чаще переуступают коллекторам. Но приведенные критерии условны. В некоторых ситуациях коллекторы не отказываются и от многомиллионных долгов, а с просроченными задолженностями в пару десятков тысяч продолжают работать сами банки.

Права и обязанности коллекторов прописаны в законе №230, в редакции от 12.11.2018 года . Если вам приходится общаться с коллекторами, то узнайте, что они могут предпринимать, а что нет. Изучите свои права и узнайте, как можно вообще не контактировать с ними или как защитить себя от незаконных методов давления.

Срок исковой давности

Важный пункт в Гражданском Кодексе Российской Федерации для заемщика – это срок исковой давности, который составляет 3 года.

По его истечении коллектор не имеет права требовать долг и подавать в суд. Исключением может быть доказательство коллекторами в суде основательности просрочки.

Если истёк срок, но коллекторы подают в суд на должников, это может быть совершено на основании гибкости временного промежутка, которое иногда не определяется чёткими границами.

Отсчёт трёх лет может иметь начало в зависимости от того, как будет удобно коллекторам, чтобы они беспрепятственно подали в суд:

- со дня, когда договор был подписан;

- когда был совершён последний по счету платёж;

- когда банк выставил требование выплаты долга и дело передаётся в суд.

Срок давности для должника, чтобы на него не подавали в суд – это возможный спасательный круг, в то время как кредитор воспользуется им для своей выгоды.

Даже если срок давности истёк, коллекторский агент может формально все перевернуть в свою сторону, что позволит подать иск в суд на законных основаниях.

Что делать, если банк передал долг коллекторам

Финансовые трудности, мешающие своевременно выплачивать взятый кредит, — это проблема не только заемщика, но и банка, который вынужден использовать любые законные способы для возврата средств. Одним из таких способов является передача долга по кредиту коллекторам, которые могут работать от лица банка или в процессе переуступки задолженности стать новым кредитором.

Когда банк имеет право передать долг коллекторам?

Привлечение третьей стороны для взыскания задолженности происходит, если просрочка составляет 90 дней и более. В банках этот срок дольше, тогда как микрофинансовые организации начинают процесс принудительного возврата раньше. Для того чтобы долг по кредиту передали коллекторам, он должен вообще не обслуживаться или иметь длительное время регулярные просрочки. Возможность передачи задолженности третьей стороне указывается в кредитном договоре и прописана в Гражданском кодексе РФ в главе 24.

Кредиты в зоне риска

Есть несколько типов проблемных займов, по которым банки охотнее всего обращаются к слугам коллекторских организаций.

- карточные кредиты с овердрафтом;

- долги от 300 000 рублей;

- потребительские займы;

- кредиты без обеспечения.

Принудительный возврат такого рода кредитов может занять у банка много времени и средств, а конечная выгода составит менее 30 %. Поэтому для взыскания долг передается коллекторам, которые работают эффективнее и в большинстве случаев гарантируют положительный результат.

Формы передачи задолженности

Вначале банк передает проблемный кредит своему собственному юридическому отделу, занимающемуся работой с клиентами. Если это не дает результата и обслуживание займа не возобновляется, кредитор имеет право привлечь коллекторскую компанию на условиях:

- агентского договора: коллекторы имеют право представлять интересы кредитора в решении спора с клиентом, но сама задолженность остается в собственности банка;

- переуступки права требования: в ведение бюро переходят все права прежнего кредитора, и заемщик должен вносить платежи на новые реквизиты.

Условия проведения и порядок переуступки, права и обязанности цедента и цессионария установлены статьями Гражданского кодекса № 388, 389, 390.

Что делать, если долг передали коллекторам

Независимо от формы привлечения коллекторской компании, банк должен уведомить заемщика в письменной форме, выслав копию нового договора. Он не обязан предварительно сообщать о цессии, так как такая возможность прописывается в кредитном договоре.

После привлечения коллекторского агентства клиенту необходимо запросить у него копию договора поручительства. В случае переуступки права требования агентство должно предоставить дополнительные документы, подтверждающие цессию, а также выписки и счета. Только после этого заемщик и новый кредитор могут обсудить условия погашения задолженности, определить график платежей, договориться о реструктуризации и прочее. В интересах коллекторских бюро вернуть задолженность быстро и с минимальными затратами, поэтому часто они готовы идти на уступки вплоть до списания части задолженности.

Какие права есть у коллекторов

Права коллекторов и механизмы защиты законных интересов заемщика определены Федеральным законом № 230-ФЗ, в рамках которого осуществляется взаимодействие всех сторон договора. Методы воздействия коллекторских агентств сводятся к ряду юридических процедур, среди которых:

- информирование заемщика о задолженности и последствиях ее неуплаты;

- работа с клиентом заочно или очно в рамках, установленных законодательством РФ;

- подготовка искового судебного заявления;

- сопровождение дела в суде;

- помощь судебным приставам в исполнительном производстве.

Осуществлять коллекторскую деятельность на территории России имеют право только те компании, которые внесли свои данные в специальный Госреестр. Зарегистрированные организации обязаны соблюдать требования закона № 230-ФЗ, в котором указано, что коллекторам запрещено:

- общаться с клиентом, его родственниками или знакомыми с использованием оскорблений или угроз жизни и здоровью;

- беспокоить клиента телефонными звонками, личными посещениями или иным способом с 22:00 до 08:00. Также здесь необходимо разделение на будни и выходные, т.к. там разные временные диапазоны;

- причинять вред здоровью или имуществу неплательщика, пытаться конфисковать собственность или ее часть.

Кредит выплачен, но задолженность осталась

В кредитно-финансовых операциях нередко случаются ошибки, и даже уже по оплаченным кредитным договорам может числиться просрочка. Причиной этого часто становится техническая или человеческая ошибка, когда данные о платеже не вносятся в кредитную историю и заём юридически остается открытым даже после фактической выплаты всей суммы. Иногда банки передают такие «долги» коллекторам, которые, не зная об ошибке, начинают процесс взыскания задолженности по кредиту. Чтобы этого не произошло, заемщику нужно взять справку о полной выплате кредита в банке, в которой будет подтверждено отсутствие долга, и передать ее коллекторскому бюро. Если речь идет о цессии, то банк даст справку, даже если долг есть, т.к. он был продан и должник не является клиентом банка, что и будет указано в справке.

Как погасить долг коллекторам

Прежде чем платить деньги новому кредитору, нужно запросить у него реквизиты для оплаты, а также выписку по остатку долга и процентам. График платежей устанавливается индивидуально, и клиенту остается только его неукоснительно соблюдать, внося средства с помощью карты, терминала самообслуживания или банковского перевода. Если долг был передан «Первому коллекторскому бюро», выплачивать его можно без комиссии на сайте:

- по номеру кредитного договора ПКБ;

- по личным данным;

- через личный кабинет.

На оплату понадобится всего несколько минут, а после погашения задолженности клиент получит справку о полной выплате кредита.

Судебная практика

Существует немало случаев, где есть решение судебное решение и оно имеет положительный исход для заемщика.

Решение по делу № 2-5139/2019 — о взыскании задолженности по договору займа.

Решение по делу № 2-1608/2015 — о расторжении кредитного договора.

Яркие примеры:

В Екатеринбурге ООО «Оборот» не ожидало, что после подачи возражений в суд, выиграет его. Суд учел человеческий фактор.

По причине того, что ответчик не рассчитал свои средства и не имел возможности отдать все деньги сразу. Было принято решение, что после суда должник будет выплачивать сумму частями в течение 1 года.

Ещё более положительный исход ожидал гражданина Карпенко. Агентство ООО «Коллект» решило подать в суд, на основании документов, которые банк им продал.

Кроме самого долга (кредит), ответчик был обязан оплатить судебные издержки. У заёмщика получилось выиграть суд у коллекторов. Он привёл неопровержимые доказательства, что банк смог передать долг коллекторскому агентству на незаконном основании.

Ответчик доказал, что его не уведомили об этом. Более того, коллекторское агентство не имело на это права. Суд простил все долги господину Карпенко.

Сколько дней пройдет до передачи долга

Когда банк выявляет факт просрочки по кредиту сроком до 30 дней, он начинает самостоятельную работу с должниками. Вначале специалисты пытаются установить причину возникновения задолженности. Если контакт не налажен или должник игнорирует выплаты, то наступает второй этап — подключение отдела безопасности или специального отдела по возврату «проблемных» долгов.

Вопрос о передачи долга коллекторам не возникает до истечения 90 дней с первого дня просрочки. Но три месяца спустя просроченные кредиты могут быть проданы или переуступлены новому кредитору.

Законодательством не установлен период, когда банк получает право перепродать долги заемщиков. Такое решение остается на усмотрение самой кредитной организации. Поэтому переуступка может произойти в любой момент. Как правило, это прописано внутренним регламентом кредитора по работе с просроченными задолженностями.

Чаще всего банки перепродают долги, по которым:

- минимальный срок просрочки — 90 дней;

- заемщик целенаправленно избегает общения с представителем банка и не отвечает на звонки и письма;

- получен устный отказ заемщика от выплаты кредита без объяснения причины и поиска компромиссного решения;

- выявлены мошеннические действия со стороны должника.

Банк может перепродать задолженность коллекторскому агентству, если установлено любое из вышеописанных обстоятельств. Либо не передавать долг, а только привлечь коллекторов к сотрудничеству. Одобрение заемщика на такие действия не требуется, банки могут переуступать долги без согласия должника. Однако кредитор обязан уведомить заемщика, что происходит передача права по договору цессии.

Иногда банки в договорах кредитования прописывают срок, в течение которого они переуступят долг коллекторам. Такой пункт вносят в раздел штрафных санкций или в часть, где установлена ответственность сторон. Но не всегда такой пункт вообще есть. Тогда решение выносит кредитный комитет, служба безопасности, подразделение кредитора по работе с просроченными задолженностями или отдел рисков.

Почему коллекторы не подают в суд

Иногда кажется удивительным, почему бы не решить дело судом и не тратить время на психологическое давление, постоянные звонки на телефон, приезжать и что-то пытаться доказать.

Как выяснилось, коллекторы могут подать в суд, если на это есть основания, и данный нюанс был четко оговорён в контракте с банком.

Но иногда у коллекторского агентства связаны руки, что не позволяет им обойтись судом. Важный нюанс — по какой схеме они имеют право исполнять договор.

Если это агентский договор, то им разрешено только вести переговоры. Если это договор цессии, то они могут подать в суд.

Агентский договор

Когда банк решает передать безысходное дело коллекторскому агентству, он имеет право заключить с ним агентский договор. Дело с ним имеют тогда, когда просрочка ещё на ранних стадиях.

Если переговоры пройдут успешно, то долг будет погашен без разногласий. Даже если дело дойдёт до судебных тяжб, этого не придётся делать самим коллекторам, кредитор должен будет подать в суд.

Договор цессии

Решение заключить договор цессии принимается тогда, когда банк чувствует безысходность, не видит положительного и выгодного для себя исхода. Права полностью переходят коллекторам, что указывается в документе при заключении договора.

Договор цессии даёт многие полномочия коллекторам. На его основании они без решения суда могут требовать погашения задолженности.

Тем более, когда дело бессмысленно передавать в судебную инстанцию, не придётся платить государственную пошлину.

Зато у банка получится выиграть хоть немного денег от перепродажи дела коллекторскому агентству, что повышает положительный рейтинг банковского учреждения. Более того, тяжёлая борьба со злостным неплательщиком заканчивается.

Коллекторы могут требовать уплату денег двумя способами:

- общеисковой порядок;

- судебный приказ.

Судебный приказ

Статья №126 ГК РФ гласит, что сторона истца имеет право подать в суд на заемщика и даже провести заседание без него. Но в статьях №128 и №129 также указано, что сторона ответчика имеет право оспорить решение суда.

Должник имеет право оспорить решение суда, поскольку многие коллекторские агентства надеются на незнание заемщиками своих прав и прибегают к оформлению судебного приказа.

Если ответчик оспорит дело, есть два возможных исхода:

- судья примет претензии ответчика с последующей отменой приказа;

- судья отклонит претензии и выдаст исполнительный лист.

Как быстрее погасить задолженность

Ускорить возврат долга перепроданного банком коллекторскому агентству помогут такие действия:

| Действие | Описание |

| Контролируйте личный или семейный бюджет | Установите специальные приложения-планировщики на смартфон. Вносите в него все траты и доходы, а потом ищите прорехи в планировании и возможности для экономии. |

| Перекредитуйтесь | Оформляйте новый заем, только если условия другого кредитора лучше, чем у предыдущего. Перед получением кредита трезво оцените текущие финансовые возможности, чтобы не скатиться в долговую яму и не ухудшить свое финансовое положение еще сильнее. |

| Используйте дополнительные источники заработка | Повышайте квалификацию, работайте во внеурочное время, ищите более высокооплачиваемую должность. |

| Продайте личное имущество | Когда есть имущество, которое можно быстро и выгодно продать, то в некоторых случаях лучше это сделать. При самостоятельной продаже квартиры или автомобиля можно выручить гораздо больше средств, чем при реализации с торгов по исполнительному листу. |

Изучите и другие способы поиска средств для погашения задолженности.